Relative Strength Index (RSI) erklärt: Strategien, Berechnung und Anwendung im Trading

Wenn du dich mit der technischen Analyse von Aktien, Kryptowährungen oder anderen Finanzinstrumenten beschäftigst, ist dir der Begriff Relative Strength Index (RSI) bestimmt schon begegnet. Aber was genau steckt dahinter? Warum ist dieser Indikator so populär, und wie kannst du ihn in deiner Trading-Strategie nutzen? In diesem Artikel gehen wir auf die RSI-Berechnung, verschiedene RSI-Strategien und die richtige Anwendung in der Praxis ein. Los geht’s!

Was ist der Relative Strength Index (RSI)?

Definition und Ursprung des RSI Indikators

Der Relative Strength Index (RSI) ist ein technischer Indikator, der dazu dient, die Relative Stärke eines Wertpapiers über einen bestimmten Zeitraum zu messen. Entwickelt wurde der RSI von J. Welles Wilder Jr., der den Indikator erstmals 1978 in seinem Buch „New Concepts in Technical Trading Systems“ vorstellte. Seitdem hat sich der RSI als unverzichtbares Werkzeug für viele Trader etabliert.

Ziel und Zweck des RSI in der technischen Analyse

Der RSI wird hauptsächlich dazu verwendet, überkaufte oder überverkaufte Marktbedingungen zu identifizieren. Ein hoher RSI-Wert kann ein Signal dafür sein, dass ein Wertpapier überkauft ist, während ein niedriger Wert auf überverkaufte Bedingungen hinweist. Durch die RSI-Analyse lassen sich potenzielle Trendwenden erkennen, was Tradern hilft, klügere Kauf- und Verkaufsentscheidungen zu treffen.

Wie funktioniert die RSI-Berechnung?

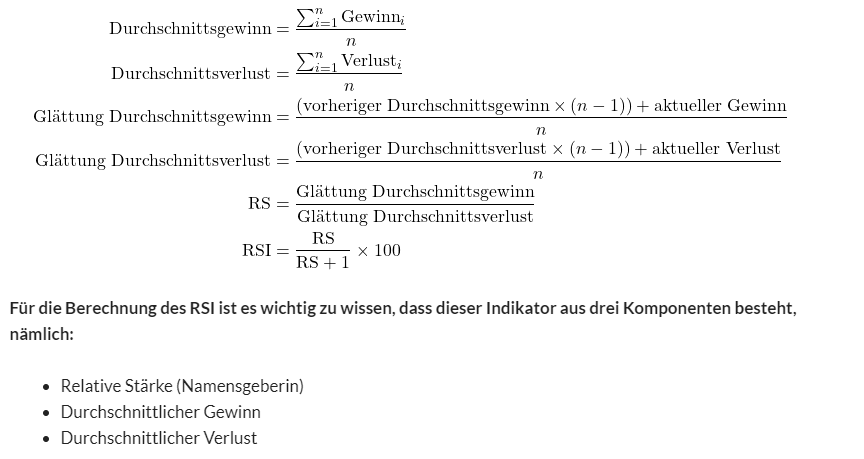

Die mathematische Formel des RSI

Die Berechnung des RSI basiert auf dem Verhältnis zwischen durchschnittlichen Gewinnen und Verlusten über einen definierten Zeitraum, üblicherweise 14 Tage. Die Formel lautet:

Beispiel einer RSI Berechnung

Nehmen wir an, eine Aktie hat in den letzten 14 Tagen an 9 Tagen Gewinne und an 5 Tagen Verluste erzielt. Du berechnest den durchschnittlichen Gewinn und Verlust und setzt diese in die Formel ein. Das Ergebnis zeigt, ob das Wertpapier aktuell überkauft oder überverkauft ist.

RSI Interpretation: Was sagen die Werte aus?

- RSI-Werte über 70: Überkaufte Bedingungen

Ein RSI-Wert über 70 zeigt an, dass das Wertpapier möglicherweise überkauft ist. Das könnte ein Zeichen dafür sein, dass eine Korrektur bevorsteht. Viele Trader sehen dies als Gelegenheit, eine Verkaufsposition einzunehmen.

- RSI-Werte unter 30: Überverkaufte Bedingungen

Ein Wert unter 30 signalisiert, dass das Wertpapier überverkauft ist, was wiederum eine Kaufgelegenheit darstellen könnte. In diesen Fällen rechnen Trader oft mit einer baldigen Erholung des Marktes.

RSI Indikator in der Praxis: So nutzt man den RSI im Trading

RSI als Trading-Signal für Kauf und Verkauf

Der RSI Indikator wird oft genutzt, um Kauf- und Verkaufssignale zu generieren. Ist der RSI-Wert über 70, betrachten Trader dies häufig als Hinweis darauf, dass der Kurs bald fallen könnte, während Werte unter 30 als Kaufsignal interpretiert werden.

RSI auf verschiedenen Zeitrahmen

Du kannst den RSI Indikator auf verschiedene Zeitrahmen anwenden, egal ob du Daytrader, Swing-Trader oder langfristiger Investor bist. Die Standardeinstellung von 14 Tagen funktioniert gut für viele Szenarien, aber du kannst den Zeitraum an deine Strategie anpassen.

Kombination des RSI mit anderen technischen Indikatoren

Um bessere Ergebnisse zu erzielen, kombinieren viele Trader den Relative Strength Index mit anderen Indikatoren wie dem gleitenden Durchschnitt. Dadurch entstehen stärkere Signale, die es einfacher machen, fundierte Entscheidungen zu treffen.

Strategien für den RSI: Wie du den Indikator im Trading anwendest

Einfache RSI Trading Strategie

Die grundlegendste RSI-Strategie besteht darin, den RSI-Wert zu beobachten und bei einem Wert unter 30 zu kaufen bzw. bei einem Wert über 70 zu verkaufen. Diese Methode ist vor allem bei Einsteigern beliebt, da sie einfach zu verstehen ist.

RSI Short Strategie

RSI Divergenz Strategie

Eine RSI Divergenz tritt auf, wenn der Kurs eines Wertpapiers steigt, während der RSI fällt (oder umgekehrt). Dies kann ein Hinweis auf eine bevorstehende Trendwende sein. Die RSI Divergenz Strategie ist fortgeschrittener, bietet aber potenziell stärkere Signale.

Kombination von RSI und gleitendem Durchschnitt

Die Kombination von RSI und gleitenden Durchschnitten ist eine häufig verwendete Strategie. Beispielsweise kannst du nach einem Kaufsignal durch den RSI suchen und gleichzeitig sicherstellen, dass der Preis über einem bestimmten gleitenden Durchschnitt liegt, um das Signal zu bestätigen.

RSI Indikator in Kombination mit gleitenden Durchschnitten

Vor- und Nachteile des RSI Indikators

Vorteile des RSI

- Der RSI ist einfach zu berechnen und leicht verständlich.

- Er bietet klare Kaufsignale und Verkaufssignale.

- Funktioniert in verschiedenen Märkten, darunter Aktien, Forex und Kryptowährungen.

Nachteile des RSI

- In stark trendigen Märkten kann der RSI für längere Zeit überkauft oder überverkauft bleiben, ohne dass eine Umkehr erfolgt.

- Der RSI Indikator zeigt keine Information über die Stärke eines Trends, sondern nur über dessen Relative Stärke.

- Fehlinterpretationen können auftreten, wenn der RSI allein verwendet wird, ohne andere technische Indikatoren zu berücksichtigen.

RSI für Anfänger und Fortgeschrittene

Tipps für RSI-Anfänger

Wenn du den Relative Strength Index zum ersten Mal verwendest, solltest du zunächst die Standardeinstellungen (14 Tage) beibehalten. Achte darauf, die Kaufsignale und Verkaufssignale nicht isoliert zu betrachten, sondern sie mit anderen Indikatoren zu kombinieren.

Fortgeschrittene RSI Strategien für Profis

Erfahrene Trader können den RSI Indikator in komplexere Strategien einbinden, indem sie ihn mit Chartmustern wie Doppeltops oder Dreiecken kombinieren. Auch das Anpassen des RSI-Zeitrahmens auf spezifische Märkte oder Handelsstile ist für Profis eine gängige Praxis.

Fazit: Warum der RSI Indikator unverzichtbar ist

Der Relative Strength Index (RSI) ist ein leistungsstarker und vielseitiger Indikator, der sowohl für Anfänger als auch für erfahrene Trader nützlich ist. Seine Fähigkeit, potenzielle Trendwenden zu erkennen und überkaufte oder überverkaufte Bedingungen anzuzeigen, macht ihn zu einem unverzichtbaren Werkzeug in der technischen Analyse. Wenn du lernst, den RSI effektiv einzusetzen und ihn mit anderen Indikatoren kombinierst, wirst du fundiertere Handelsentscheidungen treffen können.

FAQs

- Wie genau funktioniert der RSI Indikator?

Der Relative Strength Index misst die Relative Stärke eines Wertpapiers, indem er das Verhältnis von positiven und negativen Kursbewegungen über einen bestimmten Zeitraum berechnet.

- Kann der RSI in allen Märkten verwendet werden?

Ja, der RSI Indikator kann in allen Märkten angewendet werden, sei es Aktien, Forex oder Kryptowährungen.

- Was ist der Unterschied zwischen RSI und gleitendem Durchschnitt?

Der RSI zeigt überkaufte oder überverkaufte Bedingungen an, während der gleitende Durchschnitt eher zur Trendbestimmung verwendet wird. Viele Trader kombinieren beide Indikatoren.

- Welche Zeitspanne ist für den RSI optimal?

Die Standardeinstellung von 14 Tagen ist für die meisten Trader geeignet, kann jedoch je nach Markt und Strategie angepasst werden.

- Was bedeutet eine RSI Divergenz?

Eine RSI Divergenz tritt auf, wenn der Kurs eines Wertpapiers steigt, während der RSI fällt. Dies wird oft als Zeichen für eine bevorstehende Trendwende gedeutet.